CCC(Cash Conversion Cycle、キャッシュコンバージョンサイクル)は、企業が商品を生産・販売するうえでの資金回転サイクルを示す指標です。

CCCが短いほど、企業の資金回転サイクルが効率的になります。CCCが長い場合、企業のキャッシュフローが悪化し、経営に悪影響を与える可能性があります。企業はCCCを把握し、改善することが重要です。

この記事では、CCCの意味や重要性、CCCの計算方法などについて詳しく解説しています。

改善ポイントもあわせて紹介していますので、ぜひ参考にして、自社の資金効率の改善に役立ててください。

CCC(キャッシュコンバージョンサイクル)とは?

まずは、CCC(キャッシュコンバージョンサイクル)の意味やその重要性について、詳しく解説していきます。

CCCの意味

CCC(Cash Conversion Cycle、キャッシュコンバージョンサイクル)は、企業が商品を生産・販売するうえでの資金回転サイクルを示す指標です。

具体的には、企業が商品を生産してから販売し、収益を得るまでの期間を示し、この期間中に必要とされるキャッシュフローを計算することができます。

CCCは、以下の3つの要素から構成されています。

- 販売期間:商品を生産してから販売するまでの期間

- 支払い期間:仕入先に支払う期間

- 回収期間:販売した商品代金を回収するまでの期間

CCCは、販売期間+回収期間-支払い期間で計算されます。CCCが短ければ短いほど、企業が商品を生産してから収益を得るまでの期間が短くなり、資金回転サイクルが効率的になります。

CCCの重要性

CCC(キャッシュコンバージョンサイクル)は、企業の資金回転サイクルを示す指標であり、商品を仕入れるために必要なキャッシュアウト(支払い)と商品を販売してキャッシュイン(入金)するまでの期間を測定します。

つまり、商品を仕入れる際に必要なお金をどれだけ早く回収できるかを示す指標です。

CCCが短いほど、企業は短期間でキャッシュを回収できるため、資金繰りが改善されます。一方、CCCが長い場合、キャッシュフローが悪化することがあります。そのため、CCCの短縮は、企業のキャッシュフロー改善に直結する重要な施策の一つとなります。

また、CCCを測定し、改善策を講じることで、企業の資金回転サイクルを改善し、ビジネスの成長につなげることができます。

総じて、CCCは企業にとって非常に重要な指標であり、資金繰りの改善に直結することから、ビジネスの成長戦略において重要な位置を占めるといえます。

CCCの計算方法

CCC(キャッシュコンバージョンサイクル)の計算に必要な指標として、売上債権回転日数、棚卸資産回転日数、仕入債務回転日数があります。それぞれの指標について解説したうえで、CCCの計算方法と計算例を紹介します。

売上債権回転日数

売上債権回転日数は、企業が販売した商品に対する代金を回収するためにかかる期間です。顧客から商品代金を受け取るためにどの程度の期間がかかるのかを把握することができます。

売上債権回転日数は、売上債権を売上高で割った数値に365を乗じることで求めることができます。つまり、1年間における売上債権の回転数を示す指標となります。

売上債権とは、売上は発生しているものの、まだ代金を受け取っていない営業上の債権です。

※一般的には受取手形と売掛金を指し、計算式は「売上債権=受取手形+売掛金-前受金」となります。

例えば、ある企業の売上高が1億円、売上債権が5,000万円の場合、売上債権回転日数は約183日となります。

棚卸資産回転日数

棚卸資産回転日数は、企業が保有している商品や原材料などの棚卸資産をいかに回転させることができるかを示す指標です。棚卸資産をどの程度の期間で売り上げに変えることができるのかを把握することができます。

棚卸資産回転日数は、棚卸資産を売上原価で割った数値に365を乗じることで求められます。つまり、1年間における棚卸資産の回転数を示す指標となります。

棚卸資産を仕入れてから販売されるまでの日数なので、正確な回転日数を計算するためには仕入高ではなく売上原価を用います。

棚卸資産=商品+製品+原材料+仕掛品等

例えば、ある企業の売上原価が5,000万円、棚卸資産が300万円の場合、棚卸資産回転日数は約22日となります。

仕入債務回転日数

仕入債務回転日数は、企業が商品を仕入れる際に支払う仕入債務が回転する期間です。仕入債務を回収するまでに必要な日数を表します。

仕入債務を仕入高で割った数値に365を乗じることで求められます。分母については、実際の支払額である仕入高(期首仕入債務+当期仕入高-期末仕入債務)を用いますが、実務上は売上原価がよく使用されています。

仕入債務とは、仕入は発生しているものの、まだ代金を支払っていない営業上の債務です。

※一般的には支払手形と買掛金を指し、計算式は「仕入債務=支払手形+買掛金-前払金」となります。

例えば、ある企業の仕入高が4000万円、仕入債務が100万円の場合、仕入債務回転日数は約9日となります。

CCCの計算方法と計算例

CCCは、売上債権回転日数、棚卸資産回転日数、仕入債務回転日数を用いて、以下の式で計算されます。

では、以下のようなケースにおいて、CCCを計算してみましょう。

- 売上債権残高:30,000(千円)

- 棚卸資産残高:2,000(千円)

- 仕入債務残高:1,000(千円)

- 売上高:90,000(千円)

- 売上原価:50,000(千円)

売上債権回転日数、棚卸資産回転日数、仕入債務回転日数を以下の計算式で算出します。

棚卸資産回転日数=2,000/50,000×365=14.6日

仕入債務回転日数=1,000/50,000×365=7.3日

したがって、CCCは次のとおり求めることができます。

CCCの目安は業種や業界によって異なる

CCC(キャッシュコンバージョンサイクル)の目安は、業界や企業によって異なりますが、一般的には、30日~90日程度が望ましいとされています。ただし、CCCが長い場合でも、その企業の経営状態によっては許容範囲内であることもあります。

また、CCCが短い場合でも、過剰な在庫を抱えることになり、キャッシュフローが悪化する可能性があるため、適切なバランスを保つことが重要です。

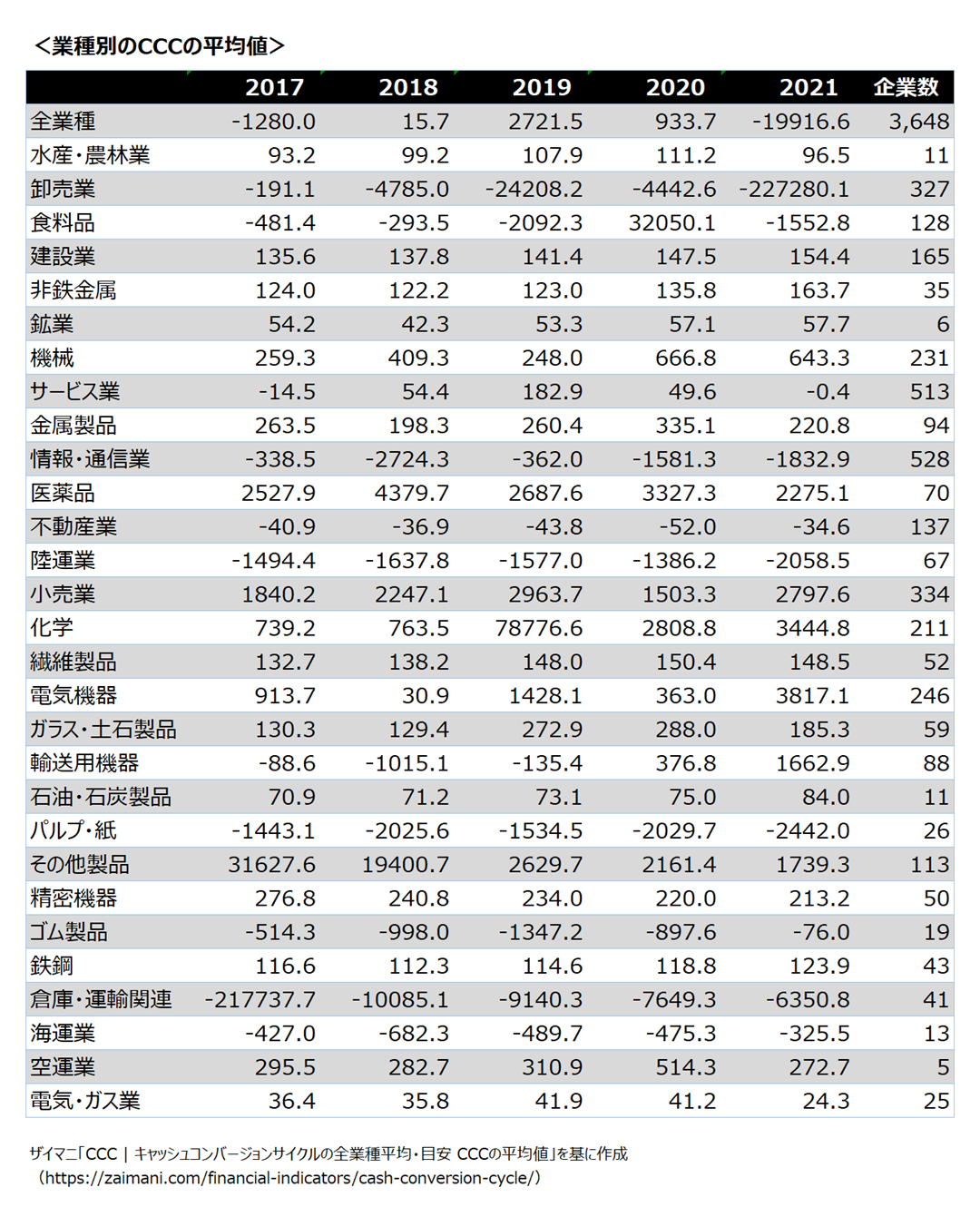

以下の表は、業種別のCCCの平均値です。表からもわかるように、CCCは業種によって大幅に異なります。一般的には数値が小さいほど良いとされています。

売掛金が少ない現金取引が中心のお店を経営している企業などでは、売上債権回転日数が短くなるため、CCCの数値も小さくなります。

自社のCCCが長いか短いかを判断する場合は、できるだけ同業種の企業と比較することをおすすめします。

出典:ザイマニ(https://zaimani.com/financial-indicators/cash-conversion-cycle/)

CCCの改善方法

CCC(キャッシュコンバージョンサイクル)を改善するためには、売上債権回転日数および棚卸資産回転日数の短縮または仕入債務回転日数の延長が効果的です。仕入先との支払い条件の交渉や、商品の販売条件の改善など、様々な方法があります。

在庫の最適化

在庫を減らし、商品の回転率を高めることで、CCCを短縮することができます。

棚卸資産回転日数を短縮するためには、在庫管理を徹底することが重要です。具体的には、需要予測の精度を高めるための分析や、在庫の定期的な棚卸しを行うことが挙げられます。

棚卸資産回転日数を短縮することで、企業の在庫コストを抑え、キャッシュフローの改善につなげることができます。

棚卸資産回転日数が長い原因としては、在庫の過剰保有や商品の廃棄があります。在庫を保有しすぎると、商品が腐ってしまったり陳腐化したりすることで、棚卸資産回転日数が長くなることがあります。

また、需要予測が外れた場合や新商品が売れなかった場合、在庫が溜まってしまうことで、棚卸資産回転日数が長くなる場合もあります。

支払い期間の延長

仕入先への支払いを遅らせる、つまり支払い期間を長くするとCCCは短くなります。

ただし、仕入債務回転日数が長い場合は、支払いが遅れるため、キャッシュの回収に時間がかかります。また、支払いが遅れることで、仕入先との信頼関係が損なわれる可能性があるため、適切なバランスを心がけましょう。

CCC改善のため、仕入債務回転日数を延長する場合、仕入先との良好な関係を維持することが大切です。仕入債務の支払い方法の見直しや、仕入先との協力体制の構築など、改善策を検討することも必要です。

回収期間の短縮

回収期間を短縮することで、CCCを短縮することができます。

売上債権回転日数を短縮するためには、顧客との契約書の改善や、支払い方法の変更などが考えられます。また、売掛金の回収管理を徹底することも効果的です。

具体的には、クレジットカード決済の導入や請求書の発行や支払い期日の管理、顧客とのコミュニケーションなどが挙げられます。

売上債権回転日数を短縮することで、企業のキャッシュフローを改善し、健全な経営を実現することができます。

売上債権回転日数が長い原因としては、顧客の支払い遅延や信用リスクなどがあります。顧客に対してクレジット販売を行っている場合、代金回収までに期間がかかるため、回転日数が長くなることがあります。

売上の増加

売上を増やすことで、CCCを短縮することができます。売上が増えると、CCCが改善されるだけでなく、企業の成長や利益も増加することが期待できます。

売上を増やすためには、以下のような方法があります。

まずは、新規顧客の獲得や既存顧客のリピート購入促進に注力することが必要です。このために、マーケティング戦略の見直しや販促キャンペーンの実施が有効です。また、新商品やサービスの開発や既存商品・サービスの改善も売上増加につながるでしょう。

さらに、販路の拡大や海外進出にも取り組むことが重要です。新たな市場を開拓することで、売上が増加する可能性があります。また、販路の多様化によって、リスク分散が図られるため、CCCの改善にもつながります。

以上のように、売上の増加には様々な方法があります。CCCを改善するためにも、売上増加につながる施策を積極的に取り入れることが大切です。

資金調達

CCCを改善するためには、必要な場合には資金調達を行うことも必要です。資金調達には、融資や資本調達などの方法があります。具体的には、銀行融資、社債発行、投資家からの出資などが挙げられます。

ただし、資金調達には利息や配当などの負担が発生するため、適切な財務戦略を立てることが必要です。

銀行融資は、比較的低い金利で長期的な借り入れが可能であるため、CCC改善に有効な手段ですが、銀行融資は返済期限や保証人の指定などがあるため、借り入れを検討する際には注意が必要です。

また、社債発行は、債務を抱えた上での資金調達方法であり、長期的な借り入れが可能です。一方で、債務を抱えるリスクがあり、利息の支払いが必要です。

投資家からの出資は、個人投資家やベンチャーキャピタルなどからの出資によって資金調達を行います。この方法は新しいビジネスモデルや商品開発などに用いられることが多く、多くの場合、長期的な目線での事業計画が必要です。

まとめ:自社のCCCを確認して資金効率の改善に役立てよう

自社のCCC(キャッシュコンバージョンサイクル)を確認し、資金繰りの改善に役立てることは、事業の健全性を維持するために非常に重要です。CCCが短いほど、企業のキャッシュフローが改善され、経営に良い影響を与えます。

CCCを改善するためには、自社の状況を把握し、前述した在庫の最適化や支払い期間の延長、回収期間の短縮、売上の増加、資金調達など、具体的な施策を検討することが不可欠です。

適切なバランスを保ちつつ、自社の強みを生かした戦略を策定し、資金効率の改善につなげていきましょう。